今年首季开始“跌跌不休”的马币,如今是否已彻底挥别颓势?

回顾过往马币走势,据马来西亚国家银行(BNM)提供的资料,今年1月3日至5日,令吉兑美元汇率窄幅徘徊在4.40令吉左右的水平,而自6日升破4.40令吉的大关后,令吉一度表现相对强势。截至2月15日,令吉皆在4.23至4.36之间游走。

然而,自2月16日起,马币的颓势已逐渐浮现,再度跌回4.40令吉以上的水平。自5月17日,更是进一步跌至4.50令吉以上。5月25日开始,马币跌破4.60的关键心理水平,国民以及国内外投资者无不担忧,大马经济基本面是否已经受损?

即便暂时并无大碍,马币跌势凌厉,会否严重影响生活成本、消费能力以及股市投资报酬?

大马政府稳不住汇率

面对排山倒海的舆论压力,大马政府尝试出面稳定军心。今年5月31日,大马经济事务部长拉菲兹(Rafizi Ramli)表示,马币有此跌幅,归因于美国内部国会与经济情势不稳,“这些危机都不在我们控制范围内”。

拉菲兹也大派定心丸,指美国内部问题告一段落后,马币终究会回到与经济基本面相符的水平。

然而,马币似乎没有因政府出面回应而止住跌势,6月1日起,疲弱的令吉多数时间徘徊在4.60至4.68间,更一度跌破4.70的近7个月低点,以致于BNM助理总裁阿德南扎拉尼(Adnan Zaylani),在6月28日宣布,鉴于马币的贬值程度已无法反映大马经济基本面,BNM将出手干预外汇市场,避免令吉过度波动。

今年10月2日至11月3日,是马币贬值的高峰期,多数时候环绕在4.70至4.79间,市场都在凝神关注,会否跌破4.80令吉。

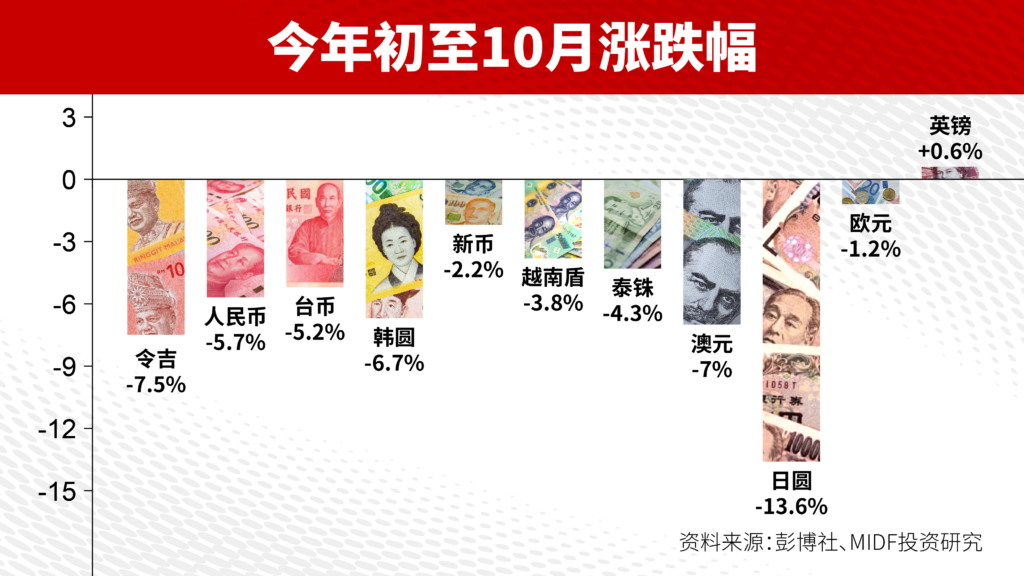

持平而论,环顾全球,马币并非唯一承压挫跌的货币。据MIDF投资研究的统计,今年初至10月,除英镑按年微幅走高,其它货币例如欧元、澳元、新币、泰铢、人民币、日元、卢比等都表现疲弱,其中日元跌幅最猛,按年下挫13.6%。而马币跌幅则位居第二,挫跌7.5%。澳元和韩圆则紧随其后,个别跌7%及6.7%。

时间来到11月初,形势似乎迎来转变。美联储宣布维持利率不变,即继续暂停升息后,马币似乎重拾动能,11月6和7日皆站在4.63至4.67令吉间,有逐步收复失地的迹象。

这是否意味着马币从此告别疲弱?要分析马币未来走势如何,必需得探讨过往是什么原因,造成令吉大幅下挫。

美联储升息推涨美元

首先是美国经济因素,其中最关键的角色莫过于美联储(FED)。疫情期间,为刺激国内疲软的经济,美联储双管齐下为市场注入资金。第一招是降息,自2020年3月起,美联储紧急降息,联邦基金利率(FFR)下调至0至0.25%间,重回2008年底的零利率时代。

第二招则是量化宽松,即在市场上购买公债、企业债等金融商品。在2019年10月至2020年3月,美联储启动每月600亿美元的国库券购买计划。2020年3月至2022年3月期间,美联储宣布无上限量化宽松计划,规模达到7000亿美元的惊人水平。

尽管美联储接连放的大招,成功避免美国经济陷入大衰退,但也伴随着通膨严重的副作用。自2021年4月开始,美国通膨率已逐渐升高,2021年12月起更突破7%,意味着国内物价的涨幅渐渐来到无以复加的地步。

为控制住如洪水猛兽般的通膨,美联储自2022年3月开始升息,让国内外市场上的资金回流美联储。截至11月初,FFR已站在5.25至5.50%间。

全球资金回流美国之际,包括令吉在内的货币难免承压挫跌,主要原因为美国利率的升高,将为回流的资金带来相对诱人的利息和回报,因此国内外投资者更愿意将资金,投入美国金融市场中。

与此同时,美联储主席鲍威尔(Jerome Powell)接连释出鹰派讯号,且对外宣称会坚决升息直至将通膨率压至2%,也让各国投资者预期,FFR的提高、美元的强势以及各国货币的颓势,将会持续好一段时间,这进一步加速资金奔向美国,让包括令吉在内的货币贬值不断。

截至今年9月,外资对于大马债券的持有量,连续第二个月下滑至2697亿令吉;大马交易所的数据显示,年初至11月7日,外资一共抛售马股大约35亿令吉;截至今年10月31日,BNM的外汇储备按月下滑1.5%至1085亿美元,同时比1月31日减少将近6%。种种迹象显示,外资正撤出大马。

贸易疲弱拖累马币

另一项主要原因,则是贸易表现疲弱。今年首9个月,大马累积出口额约为1兆596亿令吉,按年萎缩约莫8%。累积贸易盈余也按年减少将近6%,至大约1773亿令吉。

贸易表现如此萎靡,归结于主要贸易伙伴东盟、中国和美国市场需求疲软,个别从大马进口额,按年下滑7%、10%以及4%。作为主要出口市场之一,中国需求大幅下滑,对大马贸易表现冲击甚大。

为何出口萎缩会造成令吉贬值?原因在于,出口减少将使得大马外汇累积放缓,别忘了大马还需要一定数额的外汇来支付进口,使得外汇储备不升反降,因此马币难免承受下行压力。此外,贸易表现走弱可能会引发,外资对大马经济基本面的担忧,因而进一步抛售马币。

综上所述,马币过往表现受到美联储态度、大马出口额的牵制。至于未来会否迎来涨势,自然也得看这两项课题的脸色。

马币中短期表现仍是谜

尽管美联储在本月初继续暂停升息,已让市场和各国货币喘一口气,马币也随之逐渐收复失地,但美联储鹰派情绪并未从此退场,美联储理事克里斯托弗沃勒(Christopher Waller)、明尼阿波利斯联储银行行长尼尔卡斯卡尔(Neel Kashkar)在7日发表鹰派谈话,指目前美国通胀率依然令人担忧,未来极有可能继续升息。

受相关谈话影响,美元重迎涨势,CMC市场英国首席分析师麦克休森(Michael Hewson)也直言:“人们已经开始清醒了,美联储有可能再次升息!”

至于大马出口表现,主要贸易伙伴中国仍未挥别房市陷困的阴影,加上经济及消费水平持续衰退,故未来大马对中国出口能否反弹,仍是未知数。

马币贬值对大马是祸是福,说实话难以一概而论。从出口业的角度出发,马币贬值将使得大马货品更加便宜而引发国外抢购,推动大马出口额走高;但若站在进口商的立场思考,马币贬值无疑会推高进口和生产成本,最终造成国内物价和通膨率冉冉上升,其中最敏感的莫过于食品价格,特别是大马依然扮演着净食品进口国的角色。

马币贬值加重经济社会负担

大马中总社会经济研究中心执行董事李兴裕,也曾指令吉每贬值5%,大马核心通膨将面临0.1至0.3%间的涨幅。另一方面,令吉持续贬值,也会加重大马政府偿还外债的成本。截至今年8月,大马海外借贷(Offshore borrowings)较2022年增加接近2%至299亿7400万令吉,分别占总债务、国内生产总值(GDP)的2.6%及1.6%。

因此,尽管马币贬值有利于出口表现,但大马政府和BNM绝不会对此坐视不理,毕竟其带来的政治、经济和社会成本实在太大了。

如何止住跌势?较为直接和常见的做法,为BNM升高利率挽留外资,但此举难免会伴随着,抑制国内经济增长的代价。首相安华今年10月底在国会直言,贸贸然升息不利于国内中小企业。事实上,BNM也在11月2日宣布,为支持国内经济增长,将隔夜政策利率(OPR)维持不变在3%。

藉由去美元化支撑马币

由此可见,大马货币政策仍然以推动经济增长为主,故升息暂不在考虑范围内。

但将视线拔高,大马正透过一系列“去美元化”(De-dollarization)之举,缓解美元涨跌对马币的影响。安华在10月底表示,目前大马和中国间的贸易,有25%是以令吉或人民币结算;大马与泰国、印尼之间的贸易,也有18%至20%以本国货币结算。

“我们也正和阿拉伯国家商讨去美元化的课题,这是增强令吉的长期计划之一。”

马币因美联储升息而贬值之际,去美元化的步伐似乎也在同步加速。日后马币能否挥别美元的宰制?国内外人民和投资者无不投入关注。