8月美銀美林經理人調查報告顯示,受訪的操盤手樂觀情緒來到2月以來高點,對全球股票的配置,從上月的淨4%加碼,進一步攀升至淨14%加碼,為六個月來新高水準,其中,美股配置由淨23%減碼,上升為淨16%減碼;對於歐股配置則由淨41%加碼,下滑至淨24%加碼。

對於日股配置由淨9%減碼,上升至淨2%減碼;對於新興股市的配置由淨22%加碼,上升至淨37%加碼,為2023年2月以來新高水準,同時反應在49%的經理人認為新興股市股價遭到低估,而有91%的經理人認為美股股價過於高估,為調查以來最高水準。

對債券配置比重,則由上個月的淨4%減碼,降為淨5%減碼,另有48%的經理人持有黃金,僅9%經理人持有加密貨幣。

根據彭博資訊等外電新聞援引,8月份美銀美林經理人調查報告顯示,全球經濟硬著陸預期來到1月低點,現金水位則與上月持平,持續觸發4%水準的「賣出」訊號,自2011年以來曾觸發賣出訊號的17次經驗顯示,美股S&P 500指數四週之後的報酬率中位數為-2%。

就總體經濟前景而言,預期經濟將軟著陸的經理人由65%上升至68%,預期經濟不會著陸的經理人由21%攀升至22%,僅5%的經理人預期將軟著陸,整體而言對於經濟前景的預期略有弱化,淨41%的受訪者預期全球經濟成長力道將減弱,自上月的淨31%攀升。

對於通膨的擔憂有所上升,預期全球通膨將會攀升的經理人由淨6%上揚至淨18%,針對下任聯準會主席人選,20%的經理人認為Christopher Waller將獲提名為聯準會主席、19%的經理人認為是Kevin Hassett,此外有超過半數(54%)的經理人預期下一任聯準會主席可能採取量化寬鬆(QE)或殖利率曲線控制措施(YCC)來幫助減輕美國債務負擔。

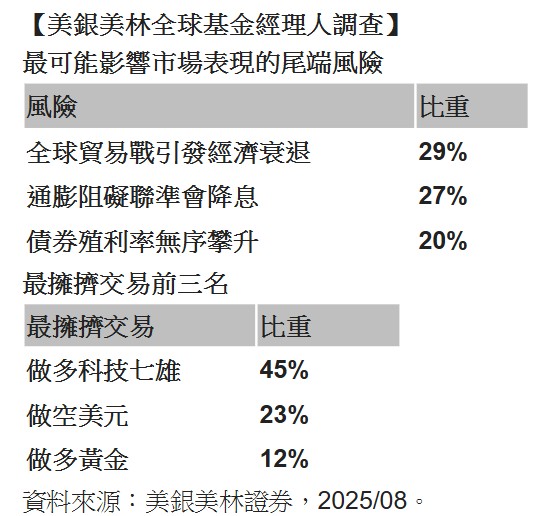

全球貿易戰引發經濟衰退,雖持續霸榜最令人擔憂的三大尾端風險之首,但隨著更多國家與美國談判與達成協議、避免高關稅情境再現,經理人對此擔憂略有緩解,認同此情況的經理人比例由上月的38%下降至29%。

而尾端風險居次的通膨阻礙聯準會降息,認同比例由上月的20%攀升至27%,在擁擠交易方面,「做多科技七雄」取代「做空美元」,再度回歸最擁擠交易第一名。

以上資料依據彭博資訊,調查於7/31~8/7進行,對管理4130億美元資產的169位經理人進行調查。

富蘭克林證券投顧表示,隨著美國關稅政策不確定性逐步獲得釐清,激勵全球多國股市持續攀抵新高價位,著眼8月進入美股傳統淡季,須留意股市攀高後的震盪風險,所幸隨著各國對等關稅抵定,主要國家更伴隨有龐大投資與採購承諾,避免貿易戰的極端情境,全球經濟短線放緩但不致脫離增長軌道,輔以聯準會年底前有降息空間,全球風險性資產短線震盪無礙長多格局,建議採取全球化配置掌握多元契機。

富蘭克林證券投顧建議,核心配置首選平衡型基金、複合債及非投資等級債券型基金,股市持續看好長線趨勢正向的科技及創新科技產業,非美元資產看好全球債券型基金及新興當地債券型基金,股市首選日本、歐洲及印度股票型基金,納入日圓避險、澳幣避險及歐元資產,並以5%~10%配置黃金產業型基金,提高投組多樣性。