美股近期高檔震盪,但拉長時間來看,今年仍是創新高的一年,迎來本波牛市的3週年,統計自2022年10月12日以來,史坦普500指數迄今漲幅超過8成。

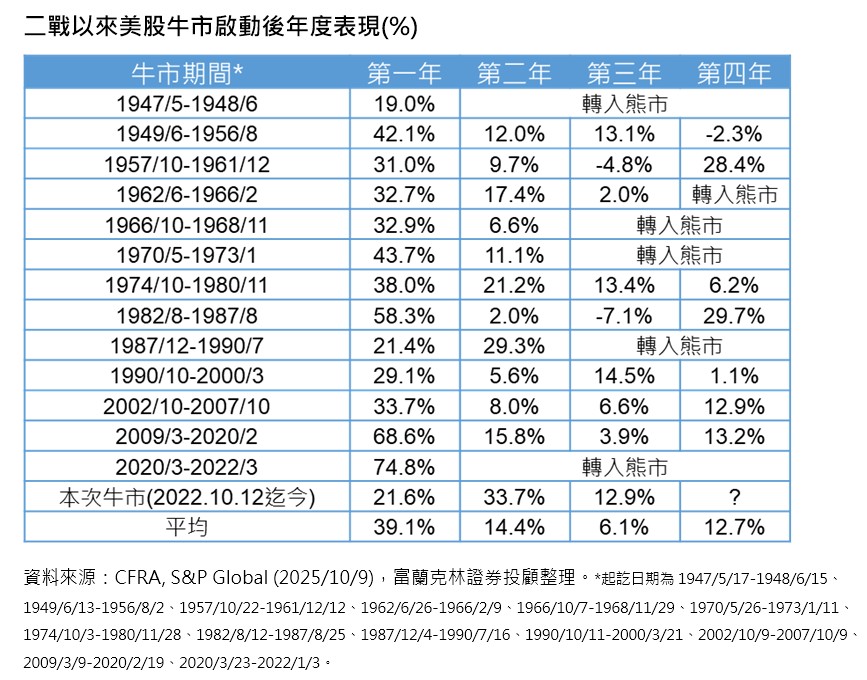

根據歷史經驗,二戰以來的歷次牛市,有6次牛市持續到了第4年,且能進入第4年的美股牛市表現出色,平均漲幅達12.9%,展現美股在熊短牛長特色下的強勁動能優勢。

富蘭克林證券投顧表示,美股強勁多頭格局延續,儘管本益比來到25倍,市場對AI族群泡沫的疑慮上升。但觀察美股獲利基本面堅實,S&P 500指數第三季獲利年增預估成長8.8%,若扣除能源類股,獲利年增達9.6%。短線上,陸續公布的大廠財報、美中貿易角力等訊息可能成為干擾股市的雜音,但在聯準會寬鬆基調搭配美國企業獲利動能延續下,仍有望支持美股後市表現。

除了領頭的科技、成長股題材,近期美股亮點非小型股莫屬。第三季度羅素2000指數上漲12.1%,表現更勝史坦普500指數的7.8%,甚至超越那斯達克指數的11.2%。

富蘭克林證券投顧說明,近年資金朝AI大型股高度集中,小型股表現落後,但美國小型股企業財報品質改善,羅素2000指數第三季獲利年增長預估高達43.3%,11大產業中有8大產業預估為正成長。

此外,就估值角度,目前仍有超過60%小型股處於折價狀態,羅素2000指數相對史坦普500指數的折價幅度逼近2008年金融海嘯以來最大水平。在聯準會降息,融資成長下降的前景下,小型股有望受惠寬鬆趨勢,對積極型的投資人來說,可作為在美股配置上的衛星資產。

美盛銳思美國小型公司機會基金經理人吉姆‧斯托菲爾(Jim Stoeffel)表示,在降息與獲利改善兩大因素挹注下,羅素 2000指數創下歷史新高,且自今年4/8市場低點至第三季底,表現更勝大型股。展望後市,持續近兩年的獲利衰退趨勢有望扭轉,搭配估值仍極具吸引力,看好小型股未來在資本回報率、資產負債表與現金流都將進一步改善並持續表現。