商傳媒|記者陳宜靖/綜合外電報導

在全球股市屢創新高之際,「股價是否被高估」再度成為市場討論焦點。多數投資人對相關警示抱持保留態度,擔憂此類說法可能放大市場波動。不過,近期一位美國知名投資人在接受國際財經媒體專訪時指出,高估值本身並非市場失序的直接證據,關鍵仍在於估值形成的結構背景,而非單一指標高低。

高本益比現象 反映產業結構變化

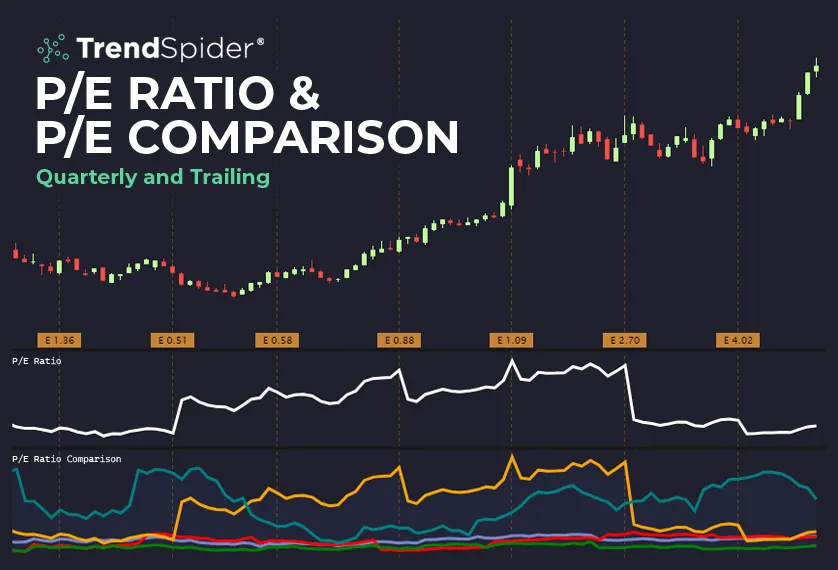

該名投資人分析,市場普遍使用的本益比指標,若未搭配產業結構與企業獲利模式檢視,容易產生誤判。近年美國股市中,高毛利率、平台型與科技企業占比明顯提升,企業資本密集度下降、現金流穩定性提高,使整體市場本益比水準自然上移。

在此背景下,直接以歷史平均本益比作為判斷依據,可能忽略產業組成已與過去存在顯著差異。

利率環境影響估值區間

除產業結構外,利率水準亦是影響市場估值的重要因素。該投資人指出,當長期無風險利率處於相對低檔時,未來現金流折現率下降,合理估值區間隨之上移。此情況下,市場出現較高本益比,並不必然代表資產泡沫,而是反映資金在既有宏觀條件下的配置結果。

市場仍需留意風險分化

儘管如此,該名投資人也強調,高估值相關討論仍具參考價值。市場在上行階段,部分標的估值擴張速度可能快於基本面改善幅度,投資人有必要持續檢視企業獲利能見度與成長假設是否合理。

市場觀察指出,高本益比環境下,資金往往更集中於少數大型或題材性企業,估值分化現象加劇,投資風險亦隨之集中。

從整體估值轉向結構檢視

分析人士指出,與其以「市場是否全面高估」作為判斷基準,不如進一步區分不同產業與企業的估值來源。部分企業的高本益比來自實際獲利成長與競爭優勢,另一些則高度仰賴未來預期,兩者風險結構並不相同。

市場觀點

整體而言,美國投資人觀點顯示,高本益比並非單一風險訊號,而是需結合利率環境、產業結構與企業基本面綜合判讀。在高估值與高波動並存的市場環境下,投資人對估值議題的關注,已逐步由「數字高低」轉向「結構與持續性」,成為近期市場討論的重要轉變。